証券会社を決めて非課税口座を開設し投資先が決まったらいよいよスタートできるのですが、意外とここで止まってしまう方が結構多いわけですよ。

ある程度まとまったお金が用意できてから投資を始めたい、と思う方が多いみたいですね。

しかし、それは考え方が逆なんです。なぜ投資を始めるのにまとまったお金が必要ではないのか、少額で始められる投資にはどういう方法があるのか、説明していきたいと思います。

- なぜまとまったお金を作る必要がないのか

- 少ない資金でも始めれるドルコスト平均法の説明

- 無い中でのお金の生み出し方

前回はお得な非課税口座について説明していますのでこちらをどうぞ。

まとまったお金を用意するな

当たり前ですが、生活ができなくなる程に全てのお金を投資に充てる必要はありません。

とくに、インデックス投資はタイミングを計ってスタートする運用ではないのと、もともと少額で積み上げていく投資スタイルなのでまとまったお金は必要ないんです。

「お金が貯まってから」は中々始められない

僕の周りで「投資を始めてみたい」「配当金が欲しい」という方は多いですが「お金が貯まってから」という理由でほとんどはスタートラインにたっていません。

お金を貯める手段の一つとして投資を始めるのであって、今まで貯まっていない人がこれから簡単にお金は貯まらない訳ですよ。

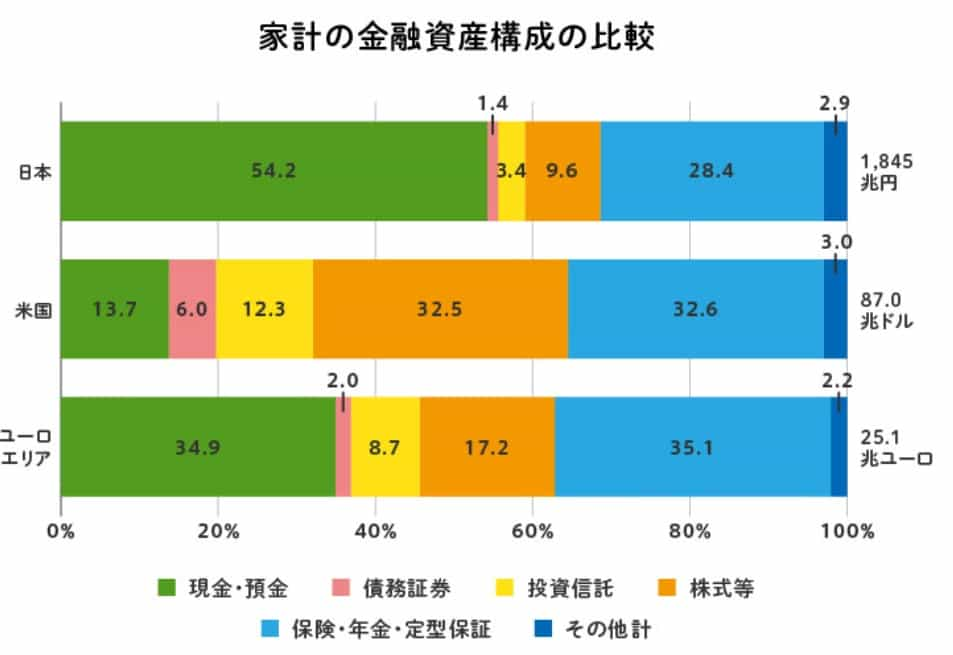

この図は日本と他国の家計の金融資産構成比率です。日本人は持っているお金の約15%を投資にまわしているのに対し、世界では約28%を投資で運用しています。

もちろん海外でも株式投資やその他へ投資をしている人ばかりではありませんが、日本人に比べると投資比率は高いですね。

日本人の投資額を平均年収から計算すると、年間約65万円。月平均では約55000円になります。

給与所得者数は、5,245万人(対前年比0.2%減、10万人の減少)で、その平均給与は433万円(同0.8%減、33千円の減少)となっている。(国税庁:令和2年分 民間給与実態統計調査より)

これを見ると「月5万円も」と思うかもしれませんが、月5000円でも構わないんですよ。誰かの投資金額に合わせる必要なんて全くないので自分の投資できる金額で良いです。

「お金が貯まってから」は「環境が整ってから」と同じで、環境は変えるアクションを起こさないと中々変わらないんですよね。

投資にまわせる資金が人によって違うように、投資の種類や方法も様々です。凡人=普通の人が初めて投資を始めるのであれば、少ない資金でスタートできるドルコスト平均法というやり方がおすすめです。

ドルコスト平均法という積み立て投資

資金を分割して投資をする1つの投資方法。

例えば12万円の資金があった場合、同じ株式や投資信託を年12回に分けて毎月1万円ずつ月末に購入する方法。

ドルコスト平均法という投資手段は資金の少ない人でもできる方法で、尚且つ高いパフォーマンスを生んでくれます。

決まった金額を周期的に買い増していくと

- 価格が低いときは購入量(株数・口数)が増える

- 価格が高いときは購入量(株数・口数)が減る

なので毎回違った購入金額になり、続けて一定金額購入していくことで平均取得単価を標準化させるので、長期運用にはもってこいの投資方法になります。

同じ金額で買い続けた場合、投資対象の価格が下がり続ければ平均取得単価も下がるので、一番最初に購入した価格まで上がらなくても利益がでます。

上の図はドルコスト平均法の例です。

1ヵ月目に10000円で購入した商品が翌月には価格が下がってしまっています。しかし2ヵ月目も同じ資金で購入すると商品の価格は6000円なので、1ヵ月目よりも株数/口数を多く取得できるんですね。

そうなると、1ヵ月目に購入した金額・株数/口数と2ヶ月目に購入した金額・株数/口数から平均取得額・株数/口数を計算できるので、平均取得額が下がります。

また、3ヵ月目には価格が上がり17000円になったところで毎月同じ金額で購入すると、平均取得額は上がりますが株数/口数は少なくなります。

標準化させていけるので、暴落しても高騰してもリスクを抑えながら投資を継続していけるわけです。

お金は削って捻出しろ

世の中の誰もが常に余裕資金があるわけではありませんよね。なんとかやりくりされてる方が多いと思います。僕もサラリーマン時代はそうでした。

給料を上げたりサイドビジネス(副業)で稼いだりと方法はあるかもしれませんが、現状すぐに給料は上がりませんしサイドビジネスといってもすぐに稼げるわけではありませんよね。

本業で稼いでいる収入を元手に投資を始めるには、毎月の支出を削るのが一番手っ取り早いんです。

- 家賃

- 食費代

毎月の支出で圧倒的にウエイトが高いのは上記2点だと思います。今よりも1万円安い賃貸や5000円食費を浮かせるだけで15000円投資にまわせます。(ぜひやってみて欲しい)

しかし、それよりもっと手っ取り早く削れるのは携帯代と保険代です。

携帯代:3500円まで

保険代:5000円まで

もしも携帯代で毎月3500円以上支払っているのであれば別のプランを検討するか他社に乗り換えて下さい。例えば楽天モバイルであれば毎月最大2980円(税抜き)です。1G(ギガ)までなら0円という破格のプランになってます。

保険代も毎月5000円以上なら見直した方がいいですね。がん保険などは基本要らないと思っていて、社会保険や国民健康保険があれば十分。それに日本には高額医療費制度もあるので万が一の時でもそんなに心配はありません。

社会保険や国民健康保険がどのくらいの病気や金額をカバーしてくれるのか、というのをほとんどの方が理解していないと思います。なんとなく持っていると風邪ひいたとき支払いが安く済む程度ですよね。

医療機関や薬局の窓口で支払った額(※)が、ひと月(月の初めから終わりまで)で上限額を超えた場合に、その超えた金額を支給する制度です。※入院時の食費負担や差額ベッド代等は含みません。

家賃・携帯代・保険など新たに契約しなおすのは少し労力がかかりますが、1度やってしまえば毎月の支払がずっと削られていきます。

僕自身、携帯代や保険に関しては1年前に変更したり解約したばかりですが、それだけで月々の支払が6万程おさえられました。元々学資保険や何やらと入り過ぎていて、携帯代に関しては10年以上もSoftbankで毎月1万3000円支払っていたんです。

それが楽天モバイルに乗り換えて、今は0円~1980円(税抜き)です。電波もまったく気になりません。今まで何だったんだろうと思ったほどです。

保険にしても運用を兼ね備えたものが多かったですが、全然増えていませんでした。保険で運用している投資先は米国でしたが「米国株が好調な時にも増えない保険の運用って…」と思いましたね。

そんなこんなで解約していき、戻ってきたお金を全て投資にまわすと直ぐに解約して減った分のお金は戻ってきたので、保険と投資は別々で考えた方が良いなと痛感したのを覚えています。

とにかく生活をしていて削れる部分はまだまだあるはずなので、削って投資にまわせるお金を捻出してください。誰でも必ずできます。

削り方の詳しい記事はこちらにも書いています

まとめ

もともとサラリーマンには、まとまったお金なんてありませんよね。長期的な資産形成は1秒でも早く始めた方が良いですし、あれこれ見たり聞いたりしても実践に勝る経験はありません。

ドルコスト平均法を取り入れて投資を進めていくのであれば、大きなお金やタイミングは全く関係なくなります。それよりもすぐにスタートしてしまうほうが大事なので、この記事を読んだらさっそく買付の手続きをしてみてください。

第六章へ進みます

こちらは株式投資に関しての目次記事になります

コメント